O serie de prevederi ce guvernau explorarea si exploatarea zacamintelor din perimetrele offshore din Marea Neagra au fost modificate prin lege la finalul lunii mai 2022. Prin aceste modificari, prevederile Legii Offshore au fost extinse si catre perimetre onshore de mare adancime (peste 3.000 de metri), ceea ce arata dorinta legiuitorului de a evidentia si zacamintele onshore ale Romaniei, deloc de neglijat ca potential.

Ce aduce nou Legea Offshore?

In primul rand, noua lege aduce mult asteptata predictibilitate si stabilitate titularilor de acorduri petroliere din Marea Neagra (si nu numai). Cu alte cuvinte, acestia au certitudinea, prin lege, ca regimul de redevente si regimul fiscal specific existent la data de 1 ianuarie 2023 (potrivit ultimelor stiri disponibile, se pare ca acest termen va fi devansat cu 4 luni, noua data de referinta urmand a fi 1 septembrie 2022) va ramane acelasi (nu se va modifica sub nicio forma in favoarea sau in defavoarea titularilor de acorduri) pe intreaga durata de derulare a acordurilor petroliere. In plus de certitudinea oferita prin lege este recomandabil ca titularii de acorduri petroliere sa prevada la nivel contractual cu Agentia Nationala a Resurselor Minerale in mod clar sistemul de impozitare aplicabil, asa cum este el specificat in Legea Offshore, inclusiv pentru acordurile petroliere aflate in curs de executare (optiune prevazuta in mod expres in Legea Offshore).

Fiind vorba de acorduri pe termen lung (15 – 25 de ani, chiar mai mult), cea mai mare temere a investitorilor in zacaminte offshore a fost dintotdeauna lipsa aceluiasi tratament din punct de vedere al taxelor si redeventelor datorate pe intreaga durata de derulare a acordului. Trecerea unui zacamant offshore din faza de explorare spre cea de exploatare necesita calcule complexe de profitabilitate, ponderate cu coeficienti de risc in caz de esec s.a.m.d., iar schimbarea ipotezelor de taxare initiale, peste 5 -10 ani de la semnare, nu a fost niciodata de ajutor.

Prin aceasta noua lege, Romania transmite un mesaj de incredere si stabilitate investitorilor si titularilor de acorduri petroliere din Marea Neagra, fiind gata sa le ofere acelasi conditii pe termen lung si foarte lung.

In al doilea rand, modificarile aduse Legii Offshore au imbunatatit semnificativ metodologia de calcul a impozitului asupra veniturilor suplimentare din vanzarea de gaze, in sensul unei impartiri cat mai echitabile a unor potentiale venituri extraordinare (datorate unor cresteri semnificative de pret, cum se poate vedea in prezent) intre titularul acordului si Romania.

Pe scurt, impozitul pe venituri suplimentare din vanzarea de gaze naturale extrase din perimetre offshore/onshore de mare adancime are urmatoarele particularitati:

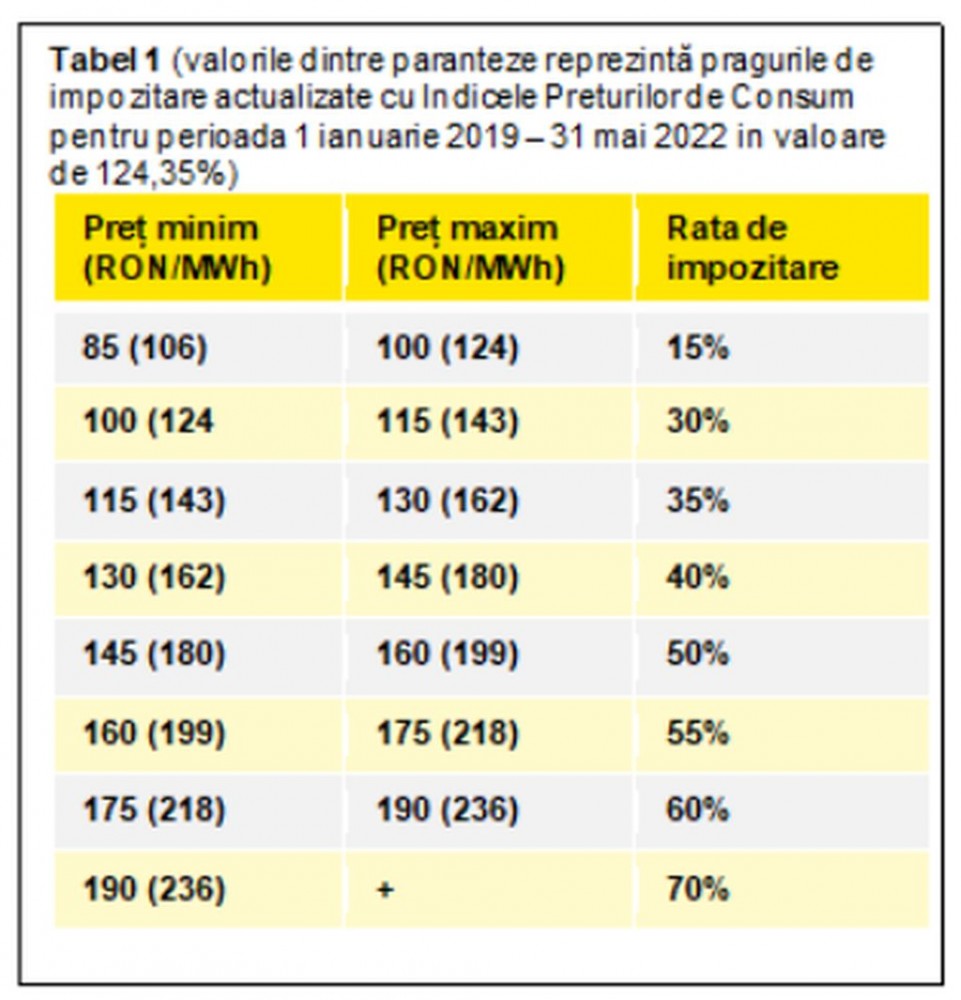

- Impozitul pe venituri suplimentare este un impozit progresiv, cu cote de taxare intre 15% si 70%, aplicate gradual, in functie de intervalul de pret (a se vedea Tabelul 1 pentru detalii). Merita retinut faptul ca intervalurile de pret (date in valori nominale, la 1 ianuarie 2019) se actualizeaza cu indicele preturilor de consum (de exemplu, in perioada 1 ianuarie 2019 – 31 mai 2022, acesta a fost de 124,35%)

- Venitul suplimentar este calculat dupa deducerea din pretul de vanzare (mediu ponderat) a costurilor de transport, distributie, inmagazinare si alte costuri logistice (in masura in care sunt suportate de catre titularul acordului petrolier)

- Din impozitul pe venituri suplimentare calculat lunar, titularul acordului petrolier plateste, in fapt, 60% Statului Roman, intrucat restul de 40% ii pastreaza in contul recuperarii investitiilor efectuate in segmentul upstream

- Cheltuiala cu impozitul pe venituri suplimentare este considerata cheltuiala deductibila la calculul impozitului pe profit (cota actuala a impozitului pe profit este de 16%).

Pentru exemplificare, in cele ce urmeaza am luat un pret de vanzare mediu ponderat de 532 Lei /MWh, si unul de 199 Lei /MWh, preturi nete de costuri de transport, distributie, inmagazinare si alte costuri logistice, asa cum prevede actuala lege.

• Pe baza metodologiei de calcul prevazute de lege, in cazul unui pret de vanzare mediu ponderat de 532 Lei /MWh, impozitul pe venituri suplimentare ar fi de 260 de lei, adica o rata efectiva de taxare a veniturilor de 49%. Din acest impozit, titularul acordului petrolier retine o cota-parte de 40% in vederea recuperarii investitiei facute, 60% din impozit fiind virat efectiv la bugetul de stat, adica 29,4% din totalul veniturilor suplimentare obtinute la un pret de vanzare de 532 Lei /MWh.

• In cazul unui pret de vanzare mediu ponderat de 199 Lei /MWh, impozitul pe venituri suplimentare ar fi de 32 de lei, adica o rata efectiva de taxare a veniturilor de 16%. Din acest impozit, titularul acordului petrolier retine o cota-parte de 40%, in vederea recuperarii investitiei facute, 60% din impozit fiind virat efectiv la bugetul de stat, adica 9,6% din totalul veniturilor suplimentare obtinute la un pret de vanzare de 199 Lei /MWh.

Nu in ultimul rand, modificarile aduse Legii Offshore reglementeaza si potentiala destinatie de comercializare a gazelor extrase. Mai precis:

- titularii acordurilor au dreptul de a comercializa liber si la preturile si cantitatile determinate de acestia, ca regula generala si cu respectarea legislatiei nationale si unionale incidente

- cu toate acestea, Guvernul Romaniei poate introduce restrictii temporare de pret si vanzare, pentru a asigura consumul casnic (si productia de energie termica pentru populatie) si a obligatiilor de solidaritate asumate de Romania, ca parte din mecanismele Uniunii Europene

- cantitatile comercializate in baza contractelor bilaterale vor fi oferite cu prioritate statului roman, care va accepta sau refuza oferta in termen de 7 zile de la primirea ei.

Ce nu s-a modificat?

Subcontractorii nerezidenti ai titularilor acordurilor petroliere sunt obligati ca, in termen de 30 de zile de la data incheierii primului contract, sa infiinteze si sa mentina pe toata durata contractului o filiala sau sucursala cu sediul in Romania. Nerespectarea acestei obligatii poate atrage o sanctiune de 10% din valoarea contractului.

In conditii echivalente tehnice si de pret, titularii acordurilor petroliere sunt obligati sa achizitioneze bunuri si servicii de la operatori economici din Romania si spatiul Uniunii Europene, in conditiile prevazute la art. 223 din Legea nr. 99/2016 privind achizitiile sectoriale. Cel putin 50% din bunurile avand provenienta necomunitara (din punct de vedere valoric) trebuie sa provina din tari care au incheiat acorduri de comert bilateral/multilateral cu Uniunea Europeana.

Titularii acordurilor petroliere referitoare la perimetre petroliere offshore au obligatia ca cel putin 25% din numarul mediu anual de angajati utilizati in vederea derularii acordurilor sa fie cetateni romani, cu rezidenta fiscala in Romania. Nerespectarea acestei obligatii se sanctioneaza cu amenda echivalenta cu un salariu minim brut garantat in plata inmultit cu numarul angajatilor pentru care nu a fost indeplinita obligatia legala pe toata durata acordului.

In ceea ce priveste teritorialitatea Zonei Economice Exclusive a Romaniei, din punct de vedere vamal, limita acesteia este de 12 mile marine, iar din punct de vedere TVA si accize, limita ei este de pana la 200 de mile marine. Aceasta separatie aduce tratamente diferite pentru diverse tranzactii din punct de vedere vamal si fiscal.

In concluzie, astazi, Legea Offshore:

• arata Romania ca fiind o tara matura, gata sa ofere mult asteptata predictibilitate si stabilitate titularilor de acorduri petroliere offshore si onshore de mare adancime, cu privire la regimul de redevente si regimul fiscal specific

• incurajeaza achizitia de bunuri si servicii din spatiul european si din tari care au incheiat acorduri de comert bilateral/multilateral cu Uniunea Europeana

• ofera posibilitatea de a vinde liber hidrocarburile extrase, ca regula generala si in conditii normale. In acelasi timp, consumatorii casnici vor fi protejati in conditii exceptionale

• este o lege creata in sensul unei impartiri echitabile a unor eventuale castiguri exceptionale intre investitor si statul roman (permitand, totodata, recuperarea integrala a investitiei in segmentul upstream din valoarea impozitului suplimentar).

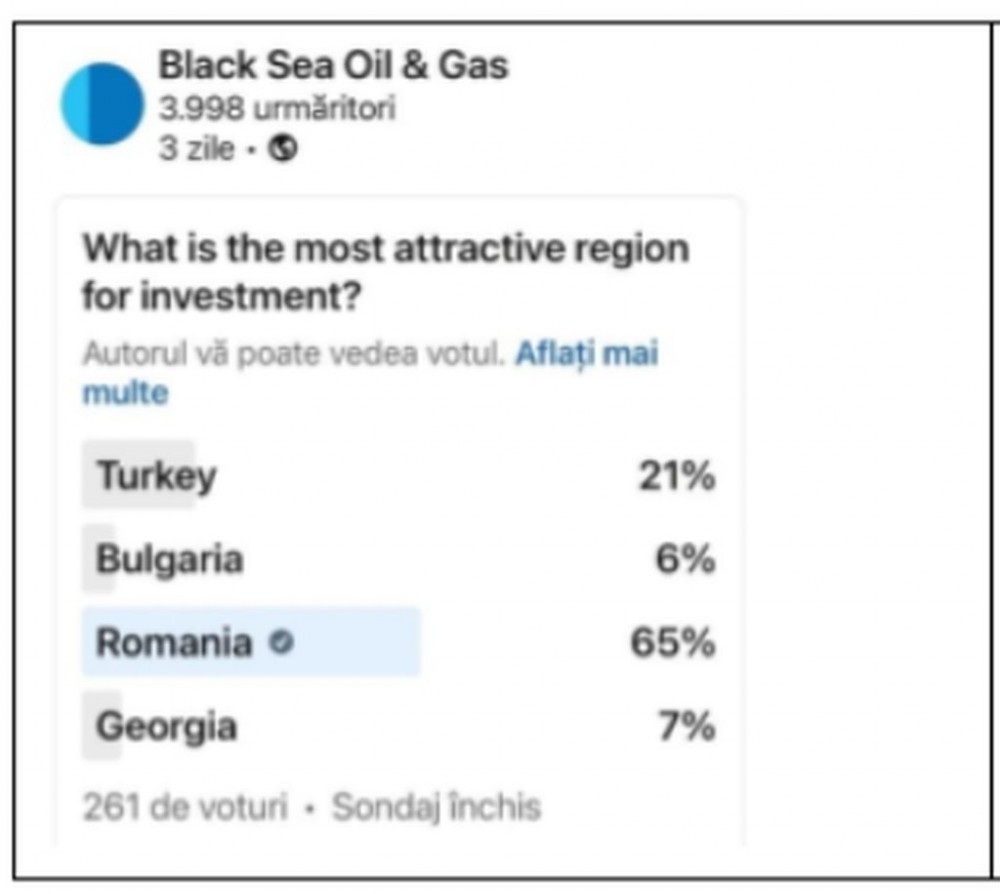

Reactia investitorilor/jucatorilor din domeniul offshore nu a intarziat sa apara. Un procent de 65% dintre participantii la conferinta anuala dedicata resurselor din Marea Neagra (Black Sea Oil and Gas – 22/23 iunie 2022) au ales preponderent Romania ca destinatie a viitoarelor investitii offshore din zona Marii Negre.

EY30 pentru Romania

Pentru a marca aniversarea a 30 de ani de activitate continua in Romania, s-a lansat campania EY: 30 pentru Romania, care se va derula pe tot parcursul anului 2022. Vor fi aduse in atentia publica proiecte, personalitati si momente care au marcat progresul Romaniei in 30 de ani, se vor derula initiative colaborative de implicare comunitara impreuna cu parteneri si colaboratori EY.

Despre EY Romania

EY este una dintre cele mai mari firme de servicii profesionale la nivel global, cu 312.250 de angajati in peste 700 de birouri in 150 de tari si venituri de aproximativ 40 miliarde de USD in anul fiscal incheiat la 30 iunie 2021. Reteaua lor este cea mai integrata la nivel global, iar resursele din cadrul acesteia ii ajuta sa le ofere clientilor servicii prin care sa beneficieze de oportunitatile din intreaga lume.

Prezenta in Romania din anul 1992, EY este liderul de pe piata serviciilor profesionale. Cei peste 800 de angajati din Romania si Republica Moldova furnizeaza servicii integrate de audit, asistenta fiscala, juridica, strategie si tranzactii, consultanta catre companii multinationale si locale. Avem birouri in Bucuresti, Cluj-Napoca, Timisoara, Iasi si Chisinau. EY Romania s-a afiliat in 2014 singurei competitii de nivel mondial dedicata antreprenorialului, EY Entrepreneur Of The Year. Castigatorul editiei locale reprezinta Romania in finala mondiala ce are loc in fiecare an, in luna iunie, la Monte Carlo. In finala mondiala se acorda titlul World Entrepreneur Of The Year.