Activitatea de fuziuni si achizitii se va intensifica in 2024, pe fondul unui climat macroeconomic care se stabilizeaza, iar finalizarea tranzactiilor va fi influentata de factori geopolitici, de noile tehnologii si de raspunsul autoritatilor de reglementare, potrivit celui mai recent raport Clifford Chance Global M&A Trends 2024.

Cele mai dinamice sectoare vor fi Energia si Serviciile medicale, pe masura ce tranzitia energetica se intensifica, iar industria medicala – confruntata cu o scadere importanta a veniturilor in contextul expirarii brevetelor pentru medicamente – se orienteaza spre cresterea anorganica. De asemenea, este de asteptat ca Inteligenta Artificiala generativa sa determine o transformare semnificativa in sectorul tehnologiei.

Tendinte M&A la nivel global in 2024

1. Tranzitia energetica: Activitatea M&A este determinata de schimbarea politicilor guvernamentale

Politicile guvernamentale si stimulentele fiscale conduc la cresterea investitiilor in proiecte de energie curata si decarbonizare in 2024. Chiar daca Summitul COP 28 a ajuns la un consens privind renuntarea la combustibilii fosili, este de asteptat sa asistam in continuare la consolidarea sectorului de Petrol si Gaze, in acest an.

2. Tehnologie: AI, in centrul atentiei M&A

Inteligenta Artificiala reprezinta marele progres tehnologic al epocii noastre. Pe masura ce atentia guvernelor si a autoritatilor sporeste, activitatea de fuziuni si achizitii de tehnologie va ramane in vizorul activitatii de reglementare. Cadrul juridic fragmentat si incertitudinea asociata inteligentei artificiale vor influenta strategiile de business, stimuland si activitatea M&A.

3. Antitrust: termene de finalizare extinse si control mai atent

In contextul in care procedurile de reglementare si control devin tot mai complexe la nivel global, companiile trebuie sa-si planifice cu atentie strategia M&A in linie cu politicile globale de control al fuziunilor, politicile de investitii straine directe (ISD) si reglementarile europene privind subventiile straine (EU Foreign Subsidies Regulation), pentru a incheia tranzactiile cat mai repede posibil. Tendinta autoritatilor de reglementare cu puteri sporite de a actiona independent sau de a avea opinii divergente adauga un plus de imprevizibilitate si risc in derularea procesului tranzactional.

4. Lanturile de aprovizionare: activitatea M&A este stimulata de nevoia de securizare a livrarilor

Factorii geopolitici, inclusiv potentiala escaladare a sanctiunilor si controalelor la export impuse Chinei si posibilele contramasuri din partea chineza, determina companiile sa-si reconfigureze lanturile de aprovizionare. Multe companii adopta strategii de regionalizare pentru a atenua aceste riscuri, iar obiectivul de a securiza lanturile de aprovizionare va stimula in urmatorul an activitatea de fuziuni si achizitii in domenii precum industria auto, retail si comert electronic sau servicii medicale. Sunt de asteptat achizitii pe verticala, aliante strategice si parteneriate care sa asigure accesul la resursele limitate si stabilitatea lanturilor de aprovizionare.

5. Capitalul privat: deblocarea planului de tranzactii

Tranzactiile cu capital privat vor fi o componenta cheie in cresterea volumului si valorii pietei M&A din acest an. Stabilizarea ratelor dobanzilor si a nivelului inflatiei, combinata cu o creditare mai accesibila genereaza incredere si stabilesc premisele pentru o activitate mai intensa. Pe de alta parte, o atentie sporita din partea a cumparatorilor va pune presiune pe evaluari, randamente si termene de finalizare a tranzactiilor. Pe partea vanzatorilor, interesul de a asigura lichiditate si de a returna capital investitorilor va impune o abordare pragmatica in procesul de vanzare.

La nivel local, oportunitatile de fuziuni si achizitii continua sa atraga tot mai multi investitori de calibru, iar industriile strategice raman in centrul atentiei.

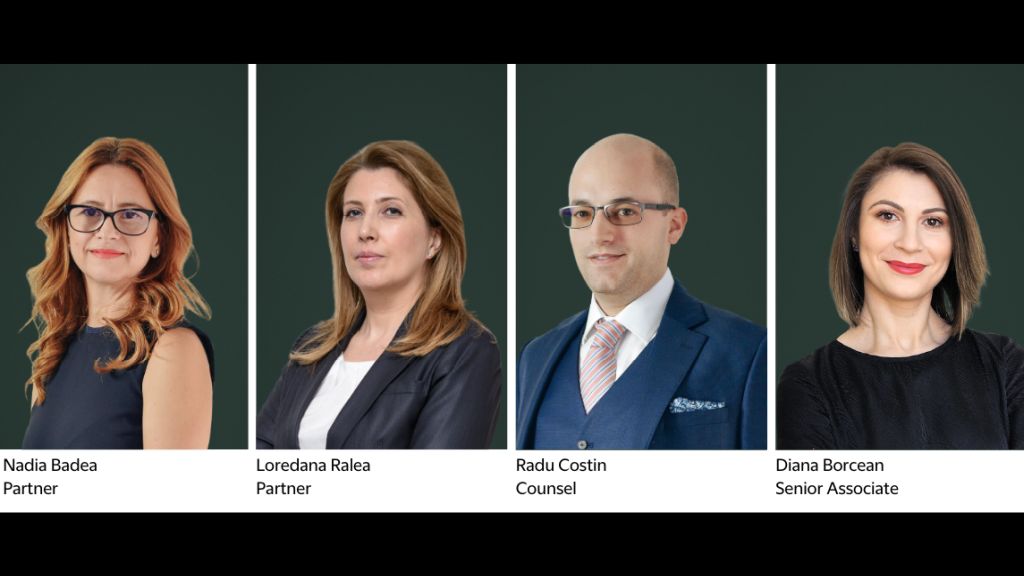

„Romania se aliniaza tendintelor globale si, in anumite sectoare, chiar impune un ritm mai alert decat pietele dezvoltate”, spune Nadia Badea, Partener Clifford Chance si coordonator al practicii de M&A din Romania. „Industria energiei regenerabile a fost extrem de dinamica in ultimii ani si, din semnalele pe care le primim din partea unor mari clienti pe care ii asistam la nivel international, va continua sa atraga investitori importanti si in acest an. Asistam, totodata, la accelerarea tendintelor de consolidare in industrii cheie precum Banking, Retail, Servicii medicale sau Tehnologie”.

Loredana Ralea, Counsel in practica de M&A a Clifford Chance Badea, adauga: „Ne asteptam ca, in acest an, piata de M&A din Romania sa ramana la un nivel de performanta similar celui din 2023. In ce priveste insa durata de realizare a tranzactiilor, acesta tinde sa fie una mai extinsa, pe de o parte ca urmare a unei tendinte de analiza mai detaliata a investitiilor (due diligence) de catre potentialii investitori, dar si datorita faptului ca anumite industrii sau arii de analiza din procesul tranzactional sunt supuse unui cadru de reglementare tot mai complex. In acest context, finalizarea cu succes a proiectelor M&A, in termene rezonabile, va depinde de modul in care partile implicate reusesc sa planifice strategic fiecare tranzactie, inca de la inceput”.

Tranzactiile de M&A asistate cu succes de echipa Clifford Chance Badea in 2023 includ:

- Asistenta acordata Enel Group la vanzarea activelor din Romania catre Public Power Corporation (PPC), pentru aproximativ 1,24 miliarde Euro;

- Asistenta acordata fondului de private equity american J.C. Flowers & Co. in legatura cu vanzarea First Bank catre grupul italian Intesa;

- Asistenta acordata grupului austriac Enery Power Holding in legatura cu achizitia si finantarea parcului fotovoltaic din comuna Sarmasag, judetul Salaj, cu o capacitate proiectata de 50 MW, preluat de la furnizorul independent de energie electrica Restart Energy One;

- Asistenta acordata Enel Green Power Romania la implementarea si finalizarea achizitiei parcului fotovoltaic Lumina de 63 MW (Calugareni, judetul Giurgiu), preluat de la grupul grec Mytilineos;

- Asistenta acordata Actis, fondul global de investitii in infrastructura durabila, pe aspecte de implementare a proiectelor de energie eoliana si solara cu o capacitate de peste 2.000 MW achizitionate in Romania.

Mai multe informatii cu privire la raportul Clifford Chance Global M&A Trends 2024 aici.

Clifford Chance este prezenta in Romania din 2006 si opereaza in prezent sub denumirea Clifford Chance Badea. Biroul din Bucuresti se implica in mod constant in tranzactii complexe de imprumuturi sindicalizate, finantari, restructurari, emisiuni de eurobonduri si de actiuni pe piete internationale de capital, instrumente financiare derivate, achizitii de companii de catre investitori strategici sau fonduri de private equity, proiecte de infrastructura si autostrazi, investitii imobiliare, precum si litigii si arbitraje interne si internationale.

Pentru informații suplimentare despre Clifford Chance accesați www.cliffordchance.com sau www.linkedin.com/company/clifford-chance-llp