• In 2023, preturile la energia electrica vor fi stabilite la nivelul contractelor indexate din 2022

• Consumul de energie reprezinta in general aproximativ 1-1.5% din productie

• Se preconizeaza o crestere a preturilor energiei industriale de aproximativ +75% in Germania, +90-100% in Regatul Unit si Franta si +170-180% in Spania si Italia

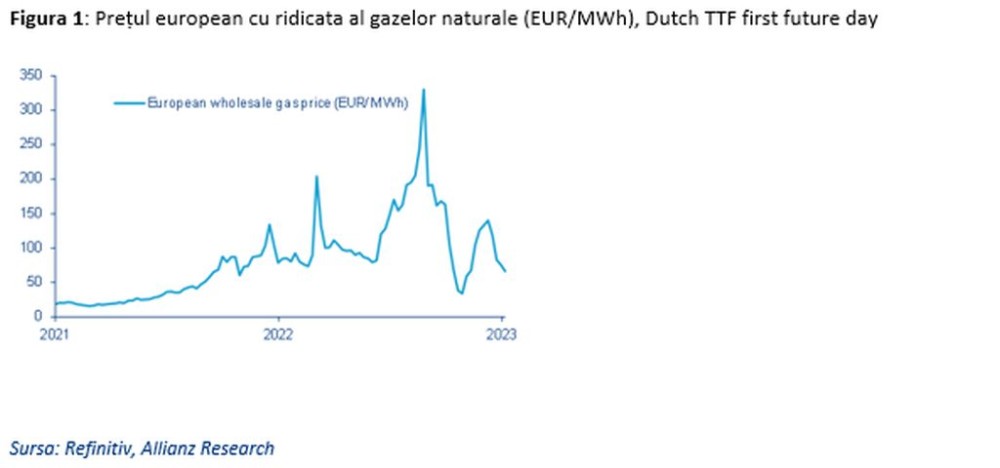

In 2022 cresterile facturilor la utilitati au fost limitate, datorita interventiilor guvernamentale si a transmiterii indelungate a preturilor en-gross la energie catre contractele cu amanuntul care, in cea mai mare parte, nu sunt complet indexate. Spre deosebire de un soc petrolier, un soc al gazelor si al electricitatii nu se transmite rapid in economia reala, deoarece facturile de utilitati ale gospodariilor si ale intreprinderilor se bazeaza, in cea mai mare parte, pe contracte cu pret fix si/sau controlate de guvern. Mai mult, preturile la gaze au avut o tendinta de scadere in ultimele saptamani datorita unei ierni neobisnuit de blande. Cu toate acestea, analistii Allianz Trade se astepta ca preturile sa creasca inainte de iarna viitoare, deoarece Europa se confrunta cu o concurenta tot mai mare pentru aprovizionarea cu energie din partea Chinei.

Companiile europene se confrunta acum cu o crestere a facturilor la utilitati, in functie de gradul de interventie fiscala, pentru a limita accelerarea preturilor la energie. Cea mai mare parte a contractelor de energie electrica vor fi fost reinnoite in 2023, iar preturile la energia electrica din 2023 vor fi stabilite la nivelul contractelor indexate din 2022. Cu toate acestea, interventiile guvernamentale pot fi substantiale, contribuind la reducerea considerabila a facturilor la energie prin subventii, reduceri de taxe sau preturi plafonate, chiar si in cazul contractelor indexate. Este de asteptat ca facturile companiilor la utilitatile de gaze naturale sa creasca cu peste +100% in 2023, comparativ cu 2021, in Italia si Spania, de exemplu, fata de aproximativ +60-70% in Germania, Franta si Regatul Unit, in timp ce facturile la electricitate se asteapta sa creasca cu aproximativ +35% in Germania, dar cu +80% in Italia si Spania.

Insa, pe masura ce mai multe contracte vor fi reinnoite, analistii se asteapta la o accelerare a preturilor la utilitati, sub 40% in Germania, comparativ cu 2021, fata de 90% in Italia si Spania. Totusi, acest lucru nu va schimba nimic in ceea ce priveste competitivitatea preturilor din industria europeana in raport cu cea din SUA. Consumul de energie reprezinta in general aproximativ 1-1.5% din productie in sectorul productiei. Desi competitivitatea preturilor este mult mai sensibila la modificarile costurilor cu forta de munca si la cursul de schimb, decalajul de pret la energie intre SUA si Europa ar duce la pierderi, in general modeste, in ceea ce priveste ocuparea fortei de munca si productia din industria prelucratoare, chiar daca Spania pare mai slaba. Cu toate acestea, exista semne ca Europa a inceput sa piarda cote de piata comparativ cu alte tari.

Analiza pierderii de competitivitate a exporturilor europene nu ar fi in principiu o veste buna nici pentru Romania

Chiar daca pretul gazului nu va ramane la minimul inregistrat in ultimul timp, este de asteptat ca ponderea acestuia in costul de productie sa nu mai fie la fel de impovaratoare ca in anul trecut.

”Daca in materie de impact al costurilor energetice am putea vorbi de o magnitudine mai redusa prin comparatie cu 2022, factorii non-energetici vor prevala. Binomul costuri salariale – curs de schimb valutar are toate sansele sa isi sporeasca intensitatea in 2023 si prin cea de a doua componenta. Cursul de schimb EUR/RON a fost remarcabil de stabil, ceea ce nu surprinde daca luam in considerare rezervele valutare in crestere si politica monetara prudenta de a nu alimenta inflatia si prin deprecierea monedei nationale.”, declara Mihai Chipirliu, CFA Risk Director, Allianz Trade

Totusi, cresterea deficitului de cont current la peste 9% din PIB la finalul lunii ianuarie semnaleaza o potentiala schimbare de directie. Necesitatea reglarii acestui deficit pe fondul unei incetiniri graduale a inflatiei in ultimele luni ar putea aduce, cel putin la o usoara depreciere a monedei nationale de 1-2 puncte procentuale, mai ales in a doua parte a anului.

Printre sectoarele care ar putea avea de castigat dintr-o asemenea turnura s-ar numara cele ce alimenteaza exporturile – precum productia auto si de componente, productia de mobilier sau agricultura (cu conditia monetizarii stocurilor pentru cel din urma).

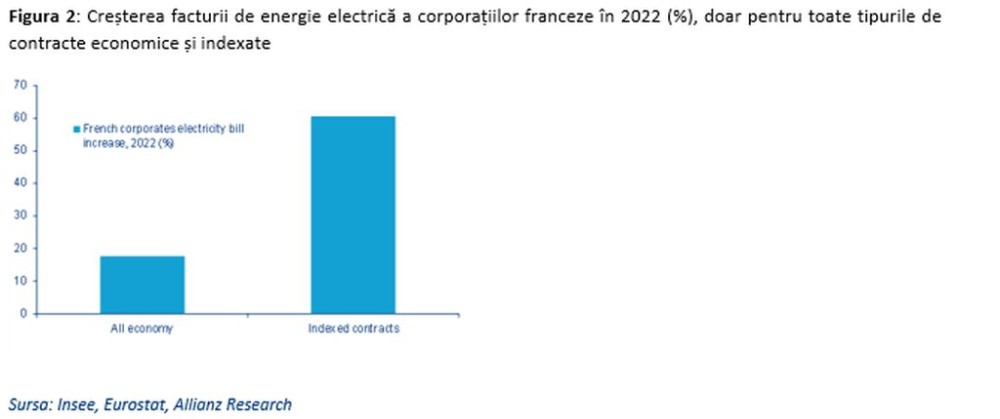

Un studiu recent realizat de Institutul National de Statistica al Frantei, INSEE , arata ca mai mult de 50% din corporatiile din Franta care opereaza in sectorul serviciilor si 25% in industrie raporteaza ca nu au inregistrat cresteri ale preturilor la energie in 2022. Mai mult, potrivit studiului, 45% dintre companiile care opereaza in sectorul de servicii au un contract de electricitate bazat pe pret controlat guvernamental (‘tarif réglementé’). In plus, in 2022 facturile la utilitatile de energie electrica au crescut cu aproximativ +15% in sectorul serviciilor si cu +50% in industrie, adica cu mai putin de +20% pentru intreaga economie (a se vedea figura 2). Aceasta este o crestere foarte modesta in comparatie cu preturile de energie electrica care au crescut vertiginos pe pietele en-gross. Pe de alta parte, Eurostat raporteaza cresteri ale facturilor la utilitatile de energie electrica numai pentru contractele indexate, care au crescut mult mai puternic, cu peste +60% in 2022 (figura 2).

Analistii prognozeaza o crestere mult mai accelerata in acest an, deoarece contractele fixe vor fi reinnoite. Astfel, companiile franceze din sectorul serviciilor precum si firmele din industrie se asteapta la o noua crestere de +30 respectiv de +65% % in 2023. Facturile la electricitate au crescut cu aproximativ 115% in industrie si 45% in servicii intre 2021 (inainte de razboiul dintre Ucraina si Rusia) si 2023 - un soc cu adevarat masiv, greu de supraestimat.

*Figura 3 prezinta asteptarile analistilor privind cresterile facturilor de utilitati ale companiilor in cele mai mari tari europene si in SUA intre 2021 si 2023, pentru toate sectoarele. Previziunile sunt construite pe baza datelor Eurostat pentru tarile UE, a Departamentului pentru afaceri, energie si strategie industriala pentru Regatul Unit si a EIA pentru SUA, toate aceste seturi de date raportand cresteri ale contractelor indexate in 2022

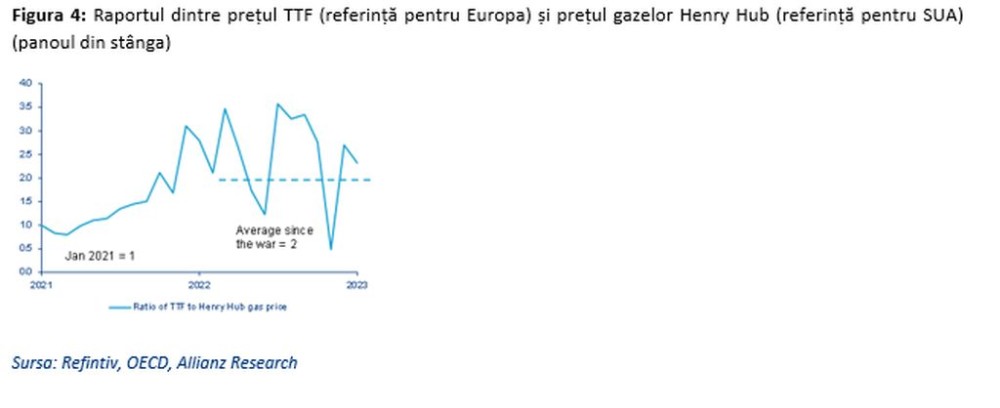

Diferenta de pret a energiei dintre Statele Unite si Europa a crescut substantial, in mod particular in sectorul industrial. Fiind un mare producator de gaz, SUA este mult mai bine protejata decat Europa impotriva cresterii preturilor la energie. De la razboiul dintre Ucraina si Rusia, pretul european de referinta al gazelor naturale cu ridicata s-a dublat in raport cu echivalentul sau din SUA.

In general, sectorul european de productie s-a descurcat bine, cu exceptia sectoarelor de aluminiu si otel Sectoarele cu un consum ridicat de energie sau cele sensibile la concurenta straina, cum ar fi produsele electronice italiene, au rezistat remarcabil de bine. Productia de aluminiu a rezistat in America de Nord si in tarile din Golf, dar a scazut in Europa Centrala si de Vest, unde costurile regionale ridicate ale energiei electrice au dus la inchiderea unor fabrici de topitorie. Productia de otel este, de asemenea, in scadere severa in Europa, mai mult decat in cazul altor mari producatori.

Rata de schimb si costurile fortei de munca sunt factori importanti pentru competitivitatea preturilor

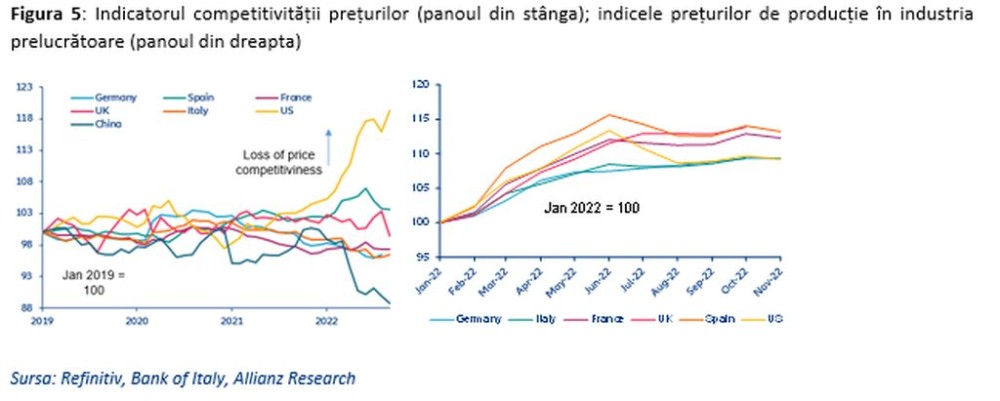

Costurile de productie sunt determinate in principal de cele ale fortei de munca, de marjele de profit si de consumul de factori de productie (inclusiv de energie). Pentru a evalua competitivitatea preturilor din Europa, analistii Allianz Trade au analizat indicele competitivitatii preturilor, (PCI) al Bancii Italiei, care este asemanator cu un indice al cursului de schimb real, dar mai cuprinzator in ceea ce priveste competitivitatea preturilor relative.

PCI indica o deteriorare accentuata pentru SUA (in raport cu toti partenerii) incepand cu anul 2021, in principal din cauza aprecierii puternice a dolarului american fata de majoritatea monedelor. In schimb, competitivitatea preturilor tarilor europene a ramas relativ stabila, iar cea a Chinei s-a imbunatatit semnificativ. De asemenea, preturile de productie au crescut in acelasi ritm in SUA, Germania si Italia de la inceputul razboiului dintre Ucraina si Rusia, insa au crescut mai rapid in Regatul Unit si in Spania, ceea ce explica de ce PCI din Regatul Unit si Spania s-au imbunatatit mai putin decat cel din Germania si Italia.

Preturile de productie europene nu au inregistrat cresteri mai mari decat in SUA - sau nu mult mai mult - deoarece costurile unitare ale fortei de munca, cei mai importanti factori determinanti ai preturilor de productie, au crescut mai putin decat in SUA . Din 2019, acestea au crescut cel mai mult in SUA (+13%) si cel mai putin in Italia (doar +6%). Cu toate acestea, majorarea costurilor unitare cu forta de munca in alte tari europene nu ramane cu mult in urma SUA (de exemplu, +11% in Franta si Spania). In acelasi timp, rata marjei in sectorul productiei (pe care o reprezentam prin prisma raportului dintre pretul valorii adaugate si costul unitar al fortei de munca) s-a imbunatatit in tarile europene dupa razboi, cu exceptia Italiei. Pentru fiecare tara europeana (Regatul Unit, Germania, Franta, Italia, Spania), analistii efectueaza estimari trimestriale (esantion din 1992 pana in 2022) ale productiei si ale ocuparii fortei de munca, pe sectoare, pe baza PCI al Bancii Italiei. Asttfel, se preconizeaza o crestere a preturilor energiei industriale de aproximativ +75% in Germania, +90-100% in Regatul Unit si Franta si +170-180% in Spania si Italia.

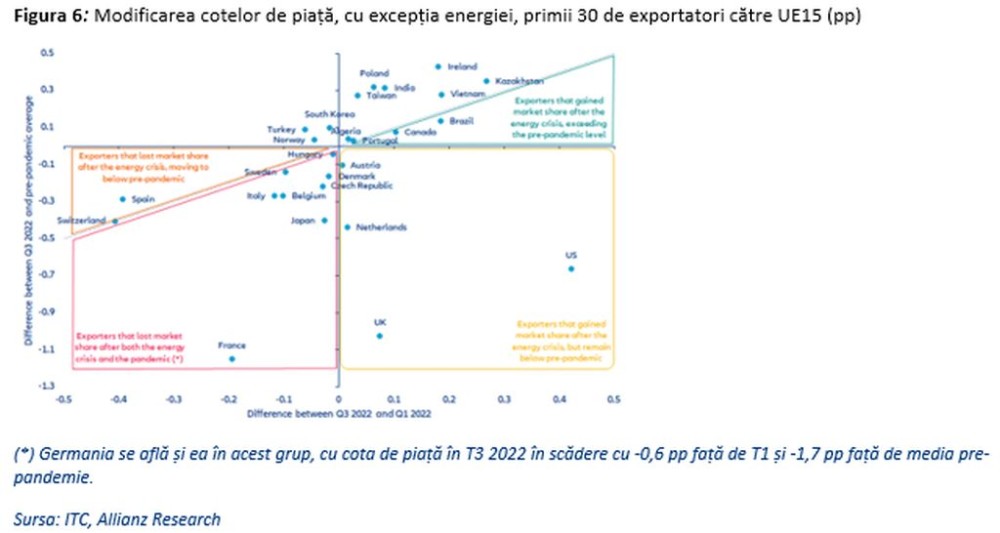

Criza energetica nu a dus la o deturnare a schimburilor comerciale de produse manufacturiere dinspre Europa catre SUA

Analizand distributia importurilor din UE-15, specialistii au constatat ca SUA si Qatar se numara printre foarte putinii exportatori care au reusit sa isi creasca vizibil cotele de piata in cursul anului 2022, depasind astfel nivelurile anterioare pandemiei. Cota de piata globala a SUA a crescut la 6,8% pana in T3 2022, comparativ cu T1 si cu media pre-pandemica de 6,4%. In schimb, printre exportatorii care si-au vazut cota de piata scazand sub nivelul din T1 si sub media pre-pandemica se numara Germania (-1pp in T3 fata de T1), Spania (-0,4pp), Italia (-0,3pp) si Franta (-0,2pp). O parte dintre exportatorii europeni au reusit sa isi creasca cota de piata in 2022 si mai mult peste nivelul de dinaintea pandemiei (de exemplu, Irlanda si Polonia), alaturi de anumiti exportatori din Asia (de exemplu, China, Vietnam, India si Taiwan).

Exportatorii care pierd vizibil cote de piata in cadrul importurilor din UE15 se gasesc aproape exclusiv in Europa (in sectorul agroalimentar, al masinilor si echipamentelor electrice, al metalelor si al transporturilor) - dar nu in beneficiul SUA. Defalcarea detaliata pe produse (in peste 1 200 de categorii, conform clasificarii HS4) arata ca originea importurilor din UE15 s-a schimbat intr-o oarecare masura pentru anumite bunuri din sectoarele agroalimentare, metale, masini si echipamente electrice si transporturi.

Ce inseamna criza energetica din Europa pentru profitabilitatea corporatiilor? Pentru a afla acest lucru, Allianz Trade a realizat o estimare pe baza datelor la nivel de intreprindere. Deoarece nu au fost constatate semnificatii statistice ale preturilor la energie, socul energetic este reprezentat atat de decalajul energetic, cat si de diferenta dintre cererea si oferta de energie agregata la nivel mondial.

Conform analizei realizate de analistii Allianz Trade, daca scenariul privind un decalaj energetic de 2 puncte procentuale (estimat pentru 2022 si 2023) ramane persistent in viitorul previzibil, acesta ar implica o pierdere de -1,3 puncte procentuale de profitabilitate pentru marile corporatii europene. Astfel, din punct de vedere sectorial, firmele industriale ar putea pierde pana la -1,7pp, iar din punct de vedere national, intreprinderile franceze vor inregistra o rentabilitate a activelor (ROA) diminuata cu -1pp. Rentabilitatea intreprinderilor din Regatul Unit ar fi afectata cu -2,4pp, in timp ce rentabilitatea intreprinderilor olandeze ar scadea cu -3,4pp. Estimarile nu indica niciun impact semnificativ asupra rentabilitatii marilor intreprinderi germane si italiene. Acest lucru datorandu-se, probabil, intensitatii energetice relativ scazute a firmelor mari.

Intrucat in Europa exista presiuni salariale din ce in ce mai mari, analistii au analizat impactul costurilor fortei de munca asupra rentabilitatii, determinand o crestere de +1% a salariilor si o scadere a rentabilitatii capitalului de aproximativ 30 de puncte de baza pentru societatile europene. In cadrul regiunii, Norvegia pare a fi cea mai sensibila la costurile fortei de munca, cu o elasticitate mai mare de 1 (adica atunci cand salariile cresc cu +1%, ROA scade cu peste 1pp). A doua cea mai sensibila tara la cresterea costurilor cu forta de munca este Germania, unde o crestere de +1% duce la o scadere de -0,8pp a rentabilitatii. Din punct de vedere sectorial, in mod nesurprinzator, cele legate de servicii au cea mai mare elasticitate (apropiata de 1), in timp ce in sectoarele industriale aceasta este mai aproape de -0,4.

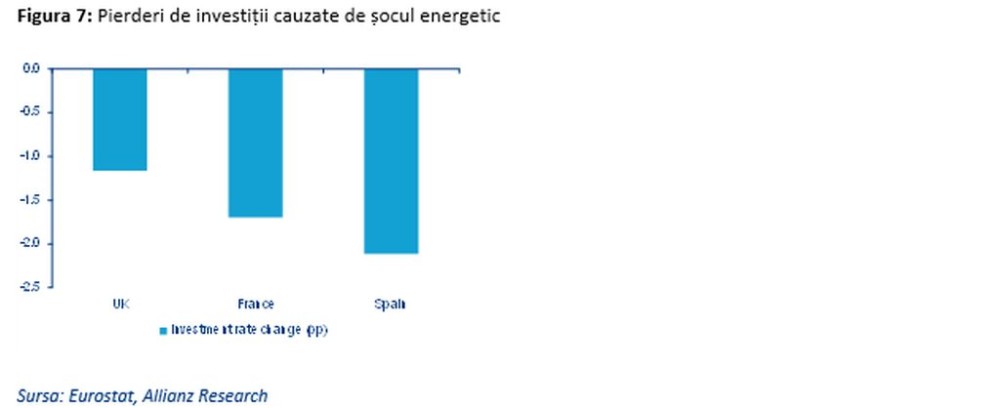

O rentabilitate mai scazuta a intreprinderilor intuneca perspectivele de investitii in afaceri in Europa

Rata de investitii a societatilor nefinanciare (ca procent din valoarea adaugata bruta) nu a inregistrat pana in prezent nicio fisura in tarile din zona euro. In special rata de investitii din Italia a crescut brusc de la pandemie, in timp ce, rata investitiilor din Regatul Unit a inregistrat o tendinta clara de scadere din 2018.

Socul asupra profitabilitatii corporative se va traduce printr-o scadere de -1,2 puncte procentuale a ratei investitiilor in Regatul Unit, -1,7 puncte procentuale in Franta si -2,1 puncte procentuale in Spania. In termeni monetari, acest lucru ar insemna o pierdere anuala de investitii de aproape 40 de miliarde EUR in Franta, 25 de miliarde EUR in Spania si 25 de miliarde GBP in Regatul Unit.

Urmariti-ne la adresele

https://www.linkedin.com/company/allianz-trade

https://twitter.com/AllianzTradeFR

Prezicem astazi riscul comercial si de credit, astfel incat companiile sa aiba incredere in ziua de maine

Allianz Trade este liderul mondial pe piata asigurarilor de credit comercial si un specialist recunoscut in domeniile: garantii, recuperarea creantelor, crediti comercial structurat si risc politic. Reteaua noastra proprie de informatii analizeaza modificarile zilnice in solvabilitatea unui numar de peste 80 de milioane de companii. Oferim companiilor increderea de a tranzactiona, prin asigurarea platilor lor. Va despagubim compania in cazul unei datorii neperformante, dar, mai important, va ajutam sa evitati din start datoriile neperformante. Ori de cate ori oferim asigurari de credit comercial sau alte solutii financiare, prioritatea noastra este protectia predictiva. Iar, daca survine un eveniment neasteptat, ratingul nostru de credit AA va garanteaza ca avem resursele, sustinuti de Allianz, de a va acorda compensatii si de a va ajuta astfel sa va continuati activitatea. Avand sediul central la Paris, Allianz Trade este prezenta in 52 de tari si are 5.500 de angajati. In 2021, cifra noastra de afaceri consolidata a fost de 2,9 miliarde EUR, iar tranzactiile comerciale globale asigurate au reprezentat o expunere de 931 miliarde EUR. Pentru mai multe informatii, va rugam sa vizitati allianz-trade.com